Você está por dentro de como calcular o ICMS sobre o frete? Neste artigo, vamos explorar o universo do Imposto sobre Circulação de Mercadorias e Serviços (ICMS), desvendando sua aplicação específica no contexto do transporte de cargas.

Se você tem dúvidas sobre como esse imposto se relaciona com o cálculo de frete e as tabelas de frete, continue a leitura para esclarecer cada detalhe desse processo.

O que é ICMS?

A sigla diz respeito ao imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual, intermunicipal e de comunicação. Por ser um imposto oficialmente regulamentado por cada Estado (UF), a alíquota é variável.

Em resumo, o ICMS é um tributo que incide sobre os produtos conforme a sua categoria, e aplica-se nos casos de comercialização de circulação interna ou importação. Em geral, é cobrado de forma indireta, sendo o valor da alíquota por Estado adicionado ao preço do produto pago pelo consumidor.

O tipo de carga, porte da empresa e a localidade são alguns dos fatores que impactam o ICMS sobre o frete, por isso entender como calculá-lo é fundamental para se manter saudável em relação ao fisco.

A origem do imposto ICMS

O ICMS deriva de um imposto regulamentado pela Constituição Federal de 1934, chamado IVC, ou imposto sobre vendas e consignações. Ele era aplicado em todas as transações de vendas e chamado de imposto em cascata, pois incidia sobre todos os processos de venda, do produtor até o consumidor final.

Já, em 1965, o IVC recebeu uma nova nomenclatura, o ICM, imposto sobre circulação de mercadorias. O ICM era cobrado pela diferença entre o valor da compra e da venda. Isso quer dizer que ele deixou de ser um imposto em cascata para ser aplicado sobre o valor agregado do produto.

Foi somente na Constituição Federal de 1988 que o ICMS surgiu definitivamente e está em vigor desde 1989 até hoje. Uma das principais mudanças foi a incorporação de alguns produtos e serviços, como combustíveis, energia elétrica e minerais, afinal, eram considerados bens e mercadorias suscetíveis à circulação.

Da vigência, em 1.º de março de 1989, até hoje algumas alterações foram realizadas, como o art. 155, que incluía a prestação de serviços de transporte intermunicipal e interestadual e comunicação. Desta forma estes serviços deixaram de ser tributados pela União, para tornarem-se responsabilidade dos estados.

ICMS sobre frete: desvendando o cálculo

É fundamental compreender como calcular frete de maneira abrangente para então entender o cálculo do ICMS. A tabela de frete, que formaliza acordos entre embarcadores e transportadoras, serve como base para esse cálculo.

Além disso, a tabela de frete não apenas organiza a cobrança do frete, mas também desempenha um papel essencial no cálculo do ICMS. Considerando que o ICMS incide sobre o valor total do frete, entender a dinâmica da tabela é crucial para uma estimativa precisa desse imposto.

Para isso, entenda neste outro artigo como funcionam e como gerenciar as tabelas de frete.

Como calcular o ICMS

Vamos agora entender um pouco mais sobre como o cálculo do ICMS sobre o frete incide no transporte de cargas.

Incidência do ICMS sobre o frete

De acordo com a Lei Kandir – de 13 de setembro de 1996, Art 2º – o imposto ICMS incide sobre:

I – operações relativas à circulação de mercadorias, inclusive o fornecimento de alimentação e bebidas em bares, restaurantes e estabelecimentos similares;

II – prestações de serviços de transporte interestadual e intermunicipal, por qualquer via, de pessoas, bens, mercadorias ou valores;

III – prestações onerosas de serviços de comunicação, por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição e a ampliação de comunicação de qualquer natureza;

IV – fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos Municípios;

V – fornecimento de mercadorias com prestação de serviços sujeitos ao imposto sobre serviços, de competência dos Municípios, quando a lei complementar aplicável expressamente o sujeitar à incidência do imposto estadual.

§ 1º O imposto incide também:

I – sobre a entrada de mercadoria importada do exterior, por pessoa física ou jurídica, ainda quando se tratar de bem destinado a consumo ou ativo permanente do estabelecimento;

I – sobre a entrada de mercadoria ou bem importados do exterior, por pessoa física ou jurídica, ainda que não seja contribuinte habitual do imposto, qualquer que seja a sua finalidade; (Redação dada pela Lcp 114, de 16.12.2002)

II – sobre o serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior;

III – sobre a entrada, no território do Estado destinatário, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, e de energia elétrica, quando não destinados à comercialização ou à industrialização, decorrentes de operações interestaduais, cabendo o imposto ao Estado onde estiver localizado o adquirente.

Para calcular o valor do ICMS você deve multiplicar o valor da mercadoria, ou serviço prestado pela alíquota do estado correspondente.

Veja agora as formas de se calcular o ICMS:

- Empresas no Simples Nacional, aplicam uma alíquota padronizada pela Lei Complementar 123/2006, este valor já estará incluso no DAS.

- Produtos importados: É estabelecida uma alíquota de 4% para produtos importados, consulte para verificar se há alteração no momento do cálculo.

- Dentro do próprio estado, ou Distrito Federal:

valor do produto (base de cálculo) x Alíquota básica do Estado.

Exemplo: o valor do produto é R$700,00, em Minas Gerais.

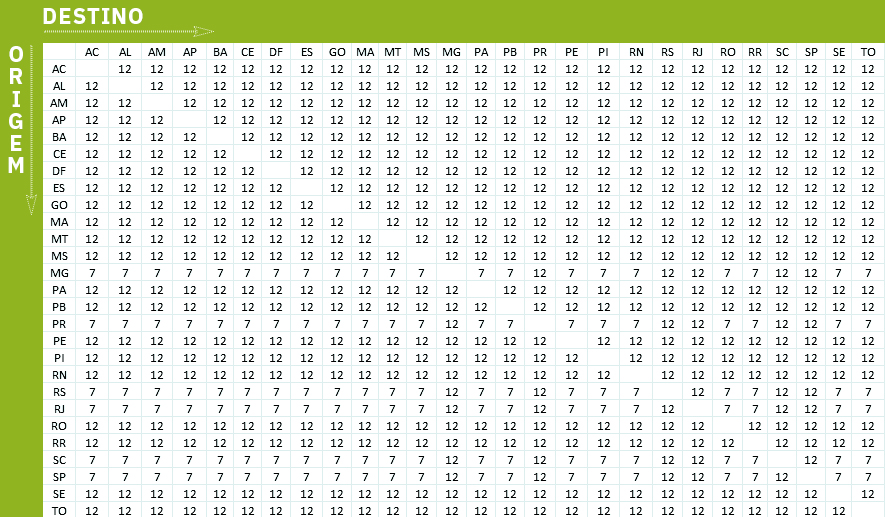

cálculo do ICMS: 700 x 18% = 126; - Interestadual: valor do produto (base de cálculo) x Intersecção entre o estado de destino e o de origem.

Exemplo cálculo do ICMS interestadual Maranhão (origem) – São Paulo (destino): 700 x 12% = 84

Como calcular o ICMS pelo Excel

Se você não tem um sistema para calcular o ICMS automaticamente, veja no vídeo o passo a passo do cálculo no Excel.

Lembre-se que as condições de cobrança do ICMS sobre o frete variam de acordo com alguns fatores como:

- Tipo do produto/serviço

- Localidade de destino e origem

- Período

As atualizações são realizadas regularmente, e devem ser verificadas no governo dos estados e confirmadas com o escritório contábil da sua empresa. Desta forma, você evita ilegalidades na aplicação, tanto em relação a cobrança indevida do imposto, quanto a sua não aplicação.

Quando há isenção do ICMS?

Existem alguns casos em que a cobrança do ICMS é isenta. São eles:

- produtos e serviços destinados ao exterior, incluindo produtos primários e industrializados semi-elaborados.

- operações interestaduais relacionados à energia elétrica, petróleo, combustíveis e seus derivados, nos casos de comercialização e industrialização

- operações destinadas à impressão de revistas, jornais, livros e periódicos

- arrendamento mercantil

- Aquisição de veículos automotores adaptados para portadores de deficiência física

- insumos agrícolas e hortifrutigranjeiros

- casos com ouro utilizado como ativo financeiro ou instrumento cambial

Saiba mais sobre a fiscalização SEFAZ e qual o seu impacto no custo do frete

Quem paga o ICMS sobre o frete?

Essa pergunta é muito simples: o consumidor paga o ICMS sobre o frete de forma indireta. Ou seja, este valor está embutido nos custos de distribuição daquele produto, sendo considerado, portanto, no momento de precificação do frete.

Quem regulamenta o ICMS?

Como mencionamos, o ICMS é de competência dos governos estaduais. Isso quer dizer que cabe ao governo de cada estado administrar a incidência do imposto. Seja para determinar alterações, fazer a cobrança e, claro, destinar este valor para os investimentos.

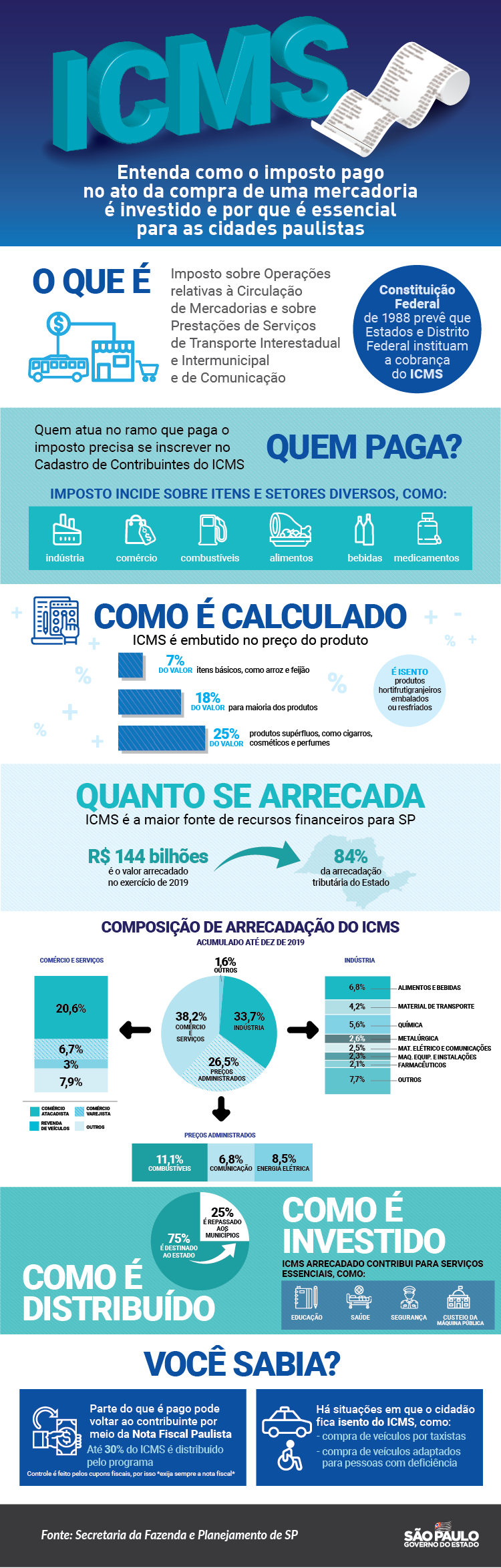

Confira abaixo um infográfico publicado no portal do Governo de SP e compartilhado pela Secretaria da Fazenda e Planejamento sobre como essa arrecadação é investida e mais alguns dados muito interessantes, veja só:

Resumidamente: O ICMS é aplicado sobre algumas mercadorias e serviços de transporte intermunicipais e interestaduais e comunicação. Mas, por que algumas? Bom, este é um imposto dito seletivo, pode variar de estado para estado e algumas mercadorias e serviços são taxados de forma diferente.

Para facilitar a compreensão e aplicação dessas variáveis foi criada a tabela do ICMS, que sofre reajustes e é atualizada frequentemente. Veja abaixo como utilizar a tabela ICMS para calcular este imposto.

Confira a tabela da alíquota interestadual ICMS

Aqui você encontra as alíquotas básicas de ICMS de cada estado na intersecção entre o estado de origem e destino, para determinar qual a alíquota do ICMS usada no transporte.

A tabela ICMS sofre alterações, por isso é importante acompanhar anualmente as mudanças nesses valores. Este post foi produzido pela Maplink. Caso queira conhecer melhor, entre em contato e informe-se sobre as oportunidades para o seu negócio.